この記事でわかること

・iDeCoとはなんなのか

・iDecoのメリット/デメリット

・iDecoのはじめかた

今回のテーマは「iDeCo」です。NISAと並び注目度の高い制度であるiDeCoだけど、その内容についてはよく分からないという人も多いと思います。

iDeCoを理解するのが難しい理由は色々あるけど、ひとことで言うと、iDeCoが年金や税制など周辺の制度と深く絡み合って成立しているからだと考えられるね。

これらとの関わりを整理しない限りは、iDeCoの全体像を把握することは難しいと言えるので、今回はiDeCoをイチから理解するために周辺の制度と合わせて基礎から解説していきたいと思います。

この記事ではiDeCoの概要と年金の関わりから、iDeCoのメリット・デメリット、注意点など基礎的な内容を解説していきます。この記事1本でiDeCoの全体像がわかるようになると思うので、ぜひ最後まで見ていってください。

iDeCoの概要と特徴

iDecoってどういう制度?

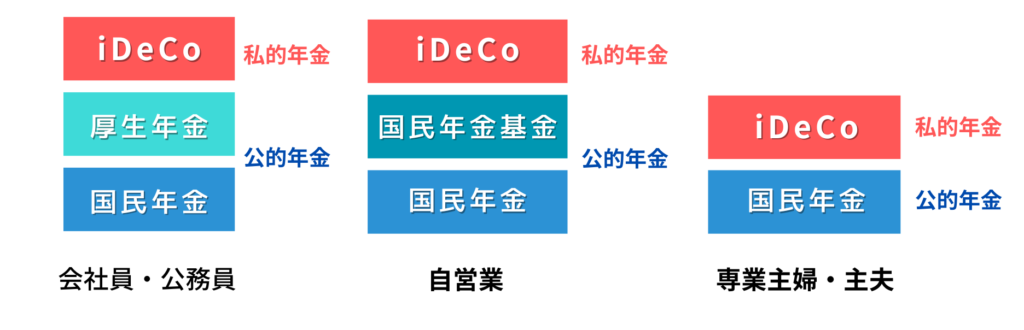

はじめに、iDeCoの全体像を簡単にまとめてお伝えします。iDeCoとは年金の一種ですが、国が運営し全ての国民が対象となる「公的年金」とは違い、各個人が任意で加入する「私的年金」に当たります。

様々な種類がある私的年金の中でもiDeCoが特別視される理由は、いくら掛けるのかということから

出したお金をどうやって運用するのかというところまで、自分が責任を持って決めていくことにあります。年金の一般的なイメージとしては一定の年金保険料を支払うことで老後に一定の給付を受けられる…。運用は基金任せで出した掛金が同じなら給付にも差がないという感じだと思うので、結構ギャップが大きいのかなと思います。

そしてもう一つ、iDeCo最大の注目ポイントは、出した掛金が全額所得控除になり運用で出た利益も全て非課税になるという点です。これについては後ほど解説しますが、要は節税メリットの高い資産形成手段だということで、特に老後の資金をある程度自分で工面しないといけなくなった現代では注目度の高い制度になっている訳です。

iDecoと年金制度の違いは?

日本で年金というと基本的には公的年金のことを指すことが多く、これらは「国民年金」「厚生年金」として存在しています。これ以外は全て私的年金と言える訳ですが、私的年金の中でも制度的な裏付けがある公式な存在として企業年金やiDeCoなどがあり、それとは別の完全な民間商品として保険会社が販売する個人年金保険があります。

しばしば企業年金は年金の3階部分と表現され、iDeCoも3階部分だと説明されることもあるんですが

iDeCoは2階部分がなくても加入できるので正確には「庭」みたいな存在だと言えます。民間の個人年金保険はこれらの制度と関連がないので「離れ」と考えていいと思います。

複利を活かした投資を始めたい人は、まずはSBI証券で口座開設。

人気があり取り扱いファンドも多く、手数料も他社より安いSBI証券が圧倒的におすすめです。

SBI証券の口座開設はこちらをクリック

公的年金とiDeCoの関係性

なぜ年金制度について少し細かく説明をするのかと言えば、iDeCoの利用と他の年金制度がある程度関わっているからです。iDeCoは現在ほとんどの人が加入可能になっているんですが、これまでにどんどん対象が拡大して今の形になったという経緯があります。公的年金制度の全体像から分かる通り、サラリーマンが群を抜いて充実している反面、自営業者などにとってはかなり手薄な作りになっていることがわかります。

そんな背景もありiDeCoがスタートしたときは、厚生年金のない自営業者・フリーランスの人や会社員でも3階部分の企業年金がない人だけを対象とした制度でした。そこから公務員やいわゆる専業主婦(夫)等そして企業年金加入者の大部分などが追加されていったという経緯があり、この名残が掛金の上限額の差として形をとどめています。なので、会社員の人に比べると自営業などの人の方が多くの掛金を拠出することができる仕組みになっているんです。上限額はかなり細かく違ってくるので、ここでは取り上げませんが、原則としては他の年金制度が充実しているほど掛金上限が低くなると考えることができます。

iDeCoのメリット・デメリット

節税効果絶大! iDeCoのメリットとは

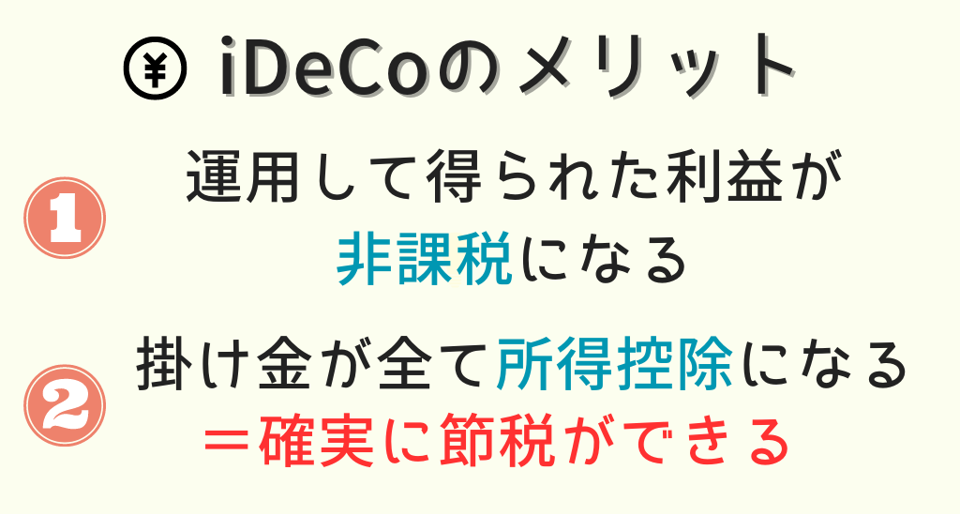

iDeCoの話が出るときにだいたい紹介されるのは3つのメリットなんですが、今回はあえて2つのメリットに絞って説明します。3つ目を飛ばす理由は後から触れていきます。

iDeCoのメリット1つ目は、運用して得られた利益が非課税になるということです。iDeCoについては運用とその結果について加入者が責任を負うという点で、掛金に応じて給付金額が自動的に決まるタイプの年金とは一線を画していると先に説明しましたが、ある意味ではその代わり…自分でリスクを負う代わりに儲かったら全部自分のモノにしていいよという『ご褒美』のような形がとられている訳です。

定期預金にしても株式投資などにしても資産運用で得られる利益の部分にはバッチリと課税が入り、利益の約20%を税金として持っていかれますが、それが免除となるのは長期で資産を育てるような投資を行っていく上では相当大きな優遇だと言えます。

そして2つ目のメリットにして、iDeCo最大のメリットと言われるのが、掛金が全額所得控除になるということです。これは税金の計算に馴染みがない人にとってはピンとこない部分かもしれませんが、私たちが働くなどして出した儲け=所得に対しては税金が課せられ、国には所得税、地方自治体には住民税という形である年の所得に対して一定の割合を納めることになります。

もちろん収入全てに税金が課せられるわけではなく、給料であれば一定額は常に除外されますし、社会保険料なども見逃してもらえます。この除外や見逃しを行政用語では「控除」と言いますが、要は本来であれば課税の対象となる所得について、iDeCoの掛金の分は見逃してもらえるということであり、これが「掛金が全額所得控除になる」の意味です。

住民税は一律10%、所得税は所得に応じて税率が高くなる仕組みになっているため、所得控除の面だけを見れば、高所得者ほどメリットが大きいということになります。

先に説明したとおり、入っている公的年金や企業年金の種類などにより、各々の掛金の上限は決まっていますが、例えばモデルケースを参考にすると、会社員で年収500万円くらいの人の場合、課税所得としては300万円くらいになることが多いので、それで仮に計算すると住民税10%、所得税の税率が10%になるので合計で最大約20%の課税が発生しています。iDeCoの毎月の掛金が23,000円だとすると、年間276,000円の所得控除を発生させることとなり、つまりはこの分だけ約20%の税金を節約できることになります。276,000円の20%は約55,000円なので年間50,000円以上の節税になるということなんです。繰り返しにはなりますが、掛金の上限も課税所得も個々人によって開きがある部分なので、あくまでモデルケースと捉えていただければと思いますが、簡易的には掛金×払っている税率が節税額になるという認識でざっくりとイメージができます。iDeCoという箱に入れるだけで課税されない=確実に減税できるという、まさにiDeCoのスーパーパワーと言えるメリットだと言えます。

NISA・iDecoを始めるなら利用者数の多いSBI証券がおすすめ!

手数料が他社より安くアプリが圧倒的に使いやすい、投資信託のファンドの取扱数も業界最多。

SBI証券でNISAやiDeco、株式投資を始めたい方はこちらから

iDeCoのデメリットとは

一方、iDeCoにはいくつかのデメリットや注意点が存在します。その一つが最短でも60歳になるまで取り崩せないということです。iDeCoは老後資金専用の積立制度のため、原則として途中解約はできません。仮に家計のピンチが到来して全財産をはたかないといけなくなった場合でも、iDeCoの枠はカッチカチで開けてもらうことはできません。もちろん、支払いを止めるということはできますし、年に1回なら掛金を変更することも可能ですが、一度入れたお金に手を付けることはごく一部の例外を除いてできません。その点で自分で貯金をする場合や、あるいは売却などにより柔軟に現金化ができるNISA枠を使った投資とは大きく違う点だと言えます。

2つ目のデメリットは、運用の仕方によっては元本割れのリスクがあるということです。iDeCoは先にも説明したとおり、運用も自分が責任を持って行うという仕組みであり、その掛金を株で運用するのか、債権で運用するのか、はたまた定期預金で運用するのか…と言ったことまで自分で決めていくことになります。仮に株などのリスク資産を選び、その運用がうまく行かなかった場合、受取額が掛金の払込み金額を下回る可能性があります。つまり、やり方によっては損をする可能性もあるということなんです。これはiDeCoに限らずお金をお金以外のモノに変える以上、必ず発生するリスクだと言えます。ただこのデメリットに関して言えば、他の記事の中やYouTubeの各動画の中でも繰り返し述べてきているところですが、長期の分散投資によってリスクを管理しながら、世界の成長の上に資産を築いていくのが投資の基本であり、リターンを得るためには、必ずこのリスクと向き合う必要があります。

またお金で保有しておくのもノーリスクではなく、インフレが進んだ場合には実質的に損をするという認識も必要です。一応、iDeCoの中でも定期預金の商品も用意されていて、これは元本保証になっていますが、結局インフレリスクには対応していないことから、全くノーリスクではないと言えます。

iDeCoではどうやってお金を受け取る?

iDeCoの説明の中で最もわかりにくく、複雑な部分が受け取りについてです。iDeCo積み立て後の受け取り時には、一定の非課税優遇がある一方で、受け取り方によっては多額の税金が発生してしまう恐れがあるんです。これが最も分かりにくく、落とし穴になっている要注意の部分だと言えますので、少し詳しくお話したいと思います。

先に3つあるメリットの内、一つはスキップするということを言いましたが、それがここに関わるもので

そのメリットというのが「iDeCoは受け取る時も大きな税制優遇がある」という内容です。確かに受け取り時に使える税制優遇があるのはその通りなんですが、正確に言えば『人によってはほんの一部のみか、あるいは全く控除を受けられない可能性がある』ということになります。

iDeCoで運用した資産は何もなければ、最短60歳の段階で①一時金か②分割して年金の形、あるいはそれを併用する形で受給することができます。実った果実をようやく収穫できるというイメージですが、このときに受け取るお金は所得扱いになります。当然全部に課税してしまうと辛すぎるので、ここにも控除が用意されている訳です。これが税制優遇でありメリットだということなんですが、問題はこの控除がiDeCo専用の控除ではなく、退職金や公的年金と共通の控除となっていることに落とし穴があります。

この話自体は長くなってしまうので、今回は結論のみに触れると、要は退職金をもらうタイミングと

iDeCoの一時金の支給が被ってしまったり、あるいは厚生年金までしっかり加入している会社員の人がiDeCoを年金の形で受け取ったりするとiDeCoの所得に使える控除枠が既に使われていて、もう残っていないということになり、所得としてしっかり課税されてしまう、ということなんです。

これを回避する方法はある程度はありますが、かなり話を深掘りする必要があるので、別の記事で触れることにしたいと思います。

基本的な知識として意識しておきたいのは、何も考えずに受け取りまで進んでしまうと思わぬ出費が出るかもしれないということです。

米国株やクレカ積立による投資信託に興味のある方はマネックス証券がおすすめ!

マネックス証券では分析ツールが充実しているため、市場調査にも活用できます。

マネックス証券でNISAやiDeco、株式投資を始めたい方はこちらから

今回は制度の解説に重きを置くというところで、内容的にはここまでとしますが、実際に始めるかどうか迷っている人にとって大事なのは、これらのメリットやデメリットを踏まえて、どう動くべきかというところだと思います。

iDeCoは周辺の制度と絡み合っていて、個々人の属性やそれぞれの収入や家計の状況によってメリットの大きさも変わってきます。制度のより細かい部分や始めるべきかどうか判断するための具体的なポイントとなる点については別の記事でまとめていきたいと思います。

投資を始めるにはまずはこれ! 口座開設を画像付きで徹底解説

つみたてNISAや株式投資、投資信託などの投資を始めるには、まずは口座開設をする必要があります。証券口座はさまざまありますが、一番おすすめは利用者数が多く使いやすいSBI証券。証券口座を持っていない人は、まずはSBI証券で口座を開設しておくのが無難です。口座開設の方法は下記に画像付きでやり方をまとめているので、ぜひ参考にして口座を開設してみてください。

①まずはSBI証券の口座開設ページへGo!

上の画像をタップ・クリックしてSBI証券の口座開設ページへ飛びます。画面の下の方にある『口座開設にすすむ』から口座の申込み画面に進みます。今後の説明はこの画面からのスタートを前提としているので 同じ経路から入ってもらうことをオススメします。

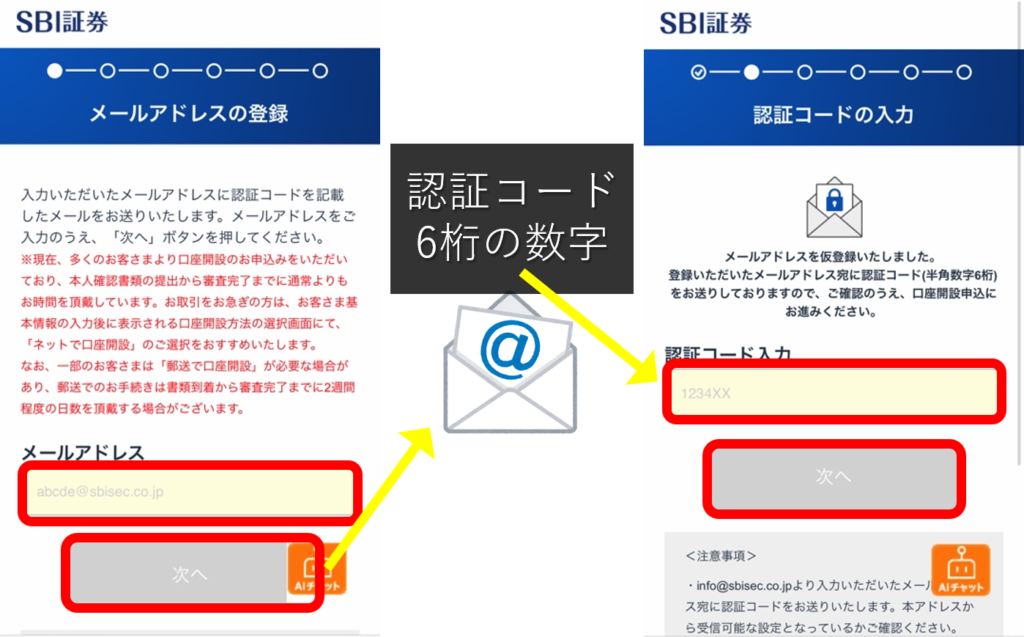

②メールアドレスの登録&認証コード入力

メールアドレスの登録画面に進むので使用できるメールアドレスを入力して、「次へ」ボタンを押します。そうするとそのアドレス宛にメールが届き、6桁の認証コードが記載されているので、確認したらSBI証券の画面に戻り認証コードを入力し、「次へ」ボタンを押します。

③お客様情報の設定

「お客様情報の設定」画面になります。ここでは口座開設するために必要な情報を入力していくことになります。居住地から始まり、名前・生年月日・性別・電話番号・郵便番号・住所などを入力していきます。住所の番地のフリガナなどは忘れやすいので注意してください。

④納税方法の選択

「納税方法の選択」の部分で申告方法を選ぶことができますが、こちらは、開設する(源泉徴収あり)を選ぶのがおすすめです。画面によっては「SBI証券に任せる」と表示されているかもしれません。これを選んでおくと、自分の代わりに証券会社が納税してくれます。NISAなどの非課税枠のみでの取引であればあまり関係ありませんが、個別株を取引した際に申告漏れにならないようこちらを選んでおくのが無難だと言えます。続きの画面で、「NISAの選択」が現れます。こちらは、後からNISAの口座開設もできるので、無理に申し込まないといけないわけではないですが、事前の説明も踏まえ、基本的にはつみたてNISAの利用を推奨したいので一緒に申し込んでおくといいと思います。

とりあえず口座開設だけ、という人は「今は申し込まない」を選択して先に進んでください。

さらに進むと、住信SBIネット銀行の口座開設を一緒にするかどうかも聞かれます。こちらも任意ですが、同グループのネット銀行であり、使い勝手もいい上に、証券口座との連動性が高いので作っておいて損はないと思います。

④iDecoの資料請求

続きの部分でiDeCoの資料請求が必要か聞かれますが、これはお好みで選択してください。またポイントサービスの申し込みについても聞かれるので任意で選択します。普段使っているポイントサービスがあればそちらを選択しておけば問題ないかと思います。これらの入力が終わったら「次へ」を押して進みます。

⑤規約の確認

情報の入力が終わると、『規約』の確認画面に移動します。申込サービスの数に応じて書面が電子データで用意されているので、書面をタップして開き、確認したら下の同意欄にチェックをいれます。

確認するファイル数は申込サービス数によって変わります。すべて確認したら「同意する」ボタンをタップして進みます。

⑥入力内容の確認

これまで入力した内容に間違いがないか確認します。住所などが違っていると後が大変なので、ここでよく確認しておきましょう。入力内容に間違いがなければ「口座開設方法の選択」ボタンをタップします。

⑦口座開設方法の選択

「ネットで口座開設」、「郵送で口座開設」のどちらかを選び、「申し込む」ボタンをタップします。基本的にはネットだけで手続きが完結する上に早く口座開設が完了する「ネットで口座開設」がおすすめです。時間と手間がかかってもいいからここからは紙でやりとりを進めたほうが安心という方は郵送を選んでもいいかもしれません。

申し込み完了画面に移ると、口座番号やユーザーネーム、初期のログインパスワードなどが表示されます。これはこの後で必要になる情報なのでスクリーンショットを取るかあるいは紙にメモするなどして必ず控えておくようにしましょう。控えたら、『保存しました』にチェックを入れ『次へ』で進行します。

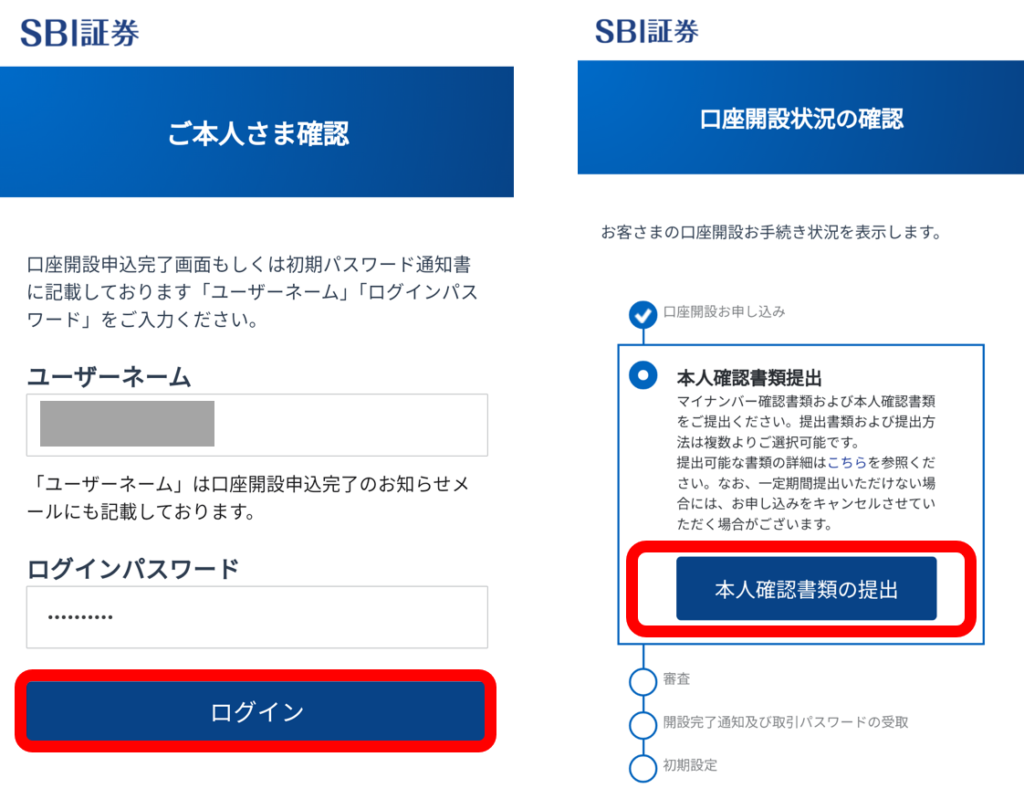

⑧本人確認

続いて、本人確認書類を提出していく必要があります。この際、ログイン画面が出てきた場合はさきほどの『ユーザネーム』と『ログインパスワード』を入力し、『ログイン』ボタンをタップして進みます。『口座開設状況の確認』画面へ移動したら『本人確認書類の提出』をタップして進みます。

⑨本人確認書類の提出方法の選択

本人確認のための提出書類・提出方法の選択画面に移動します。「マイナンバーカード」があれば本人確認書類も兼ねているので1枚のみの提出でOKですが、「通知カード」などの場合は、運転免許証などのほかの本人確認書類の追加提出が必要です。

次に、確認書類などの提出方法を選びます。手元に書類があれば、「スマホカメラで撮影して提出」を選ぶとスムーズです。次は口座開設完了通知の受取方法を選びます。

こちらは「メールで受け取り…」がおすすめです。最後に本人の確認方法を選びます。特段理由がなければ『自分の顔を撮影』が簡単です。すべてを選んだら「次へ」ボタンをタップしてください。すると各種の撮影が始まりますので案内に従って操作していけばOKです。

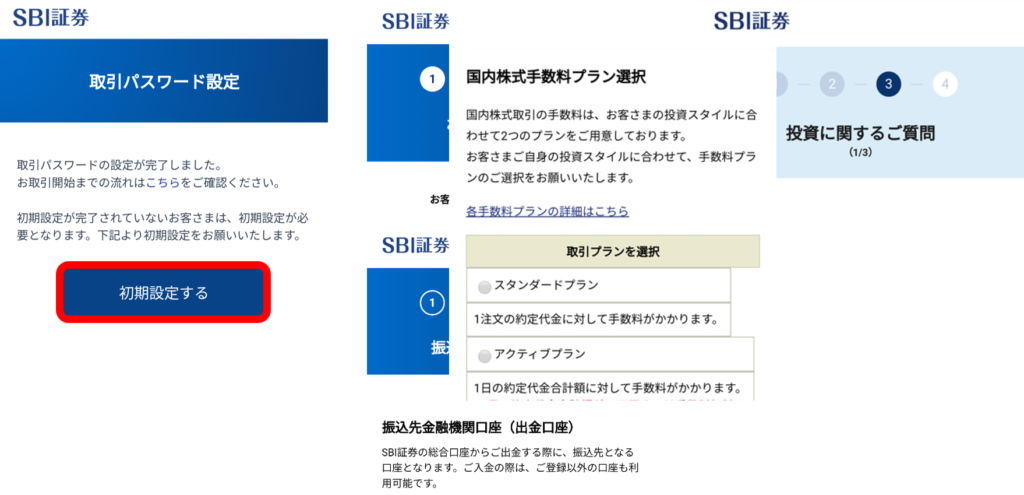

⑨取引パスワード設定

これで申し込みと必要書類の提出は終わり、先方による審査に入っていきます。口座開設の作業としてはここで一段落で、後は実際に使用するにあたっての設定になります。審査が終わるとメール等で連絡がきますので、再度ログインして口座開設状況を確認。そうすると「取引パスワード設定」を求められます。画面の案内通りに本人確認情報を入力し画面を進め、メールアドレスに送られた認証コードを入力の上、取引パスワードを設定します。今後の取引に使うパスワードなので、忘れないようにしてください。

⑩初期設定

取引パスワードの設定が終わるとそのまま初期設定へ進むことができます。取引を始めるには初期設定が必要になるので、これをタップして入力画面に進みます。基本的には画面に沿ってご自身の基本情報を入力します。インサイダー取引などの規制のため職業などを少し詳しく聞かれますが、正直に記入すれば問題ありません。あとは口座からお金を出金するときの振込先金融機関の登録と最後にアンケート的な内容を記入していきます。この際、『投資に関するご質問』という項目の最初に国内株式手数料プランという選択が出てきます。投資スタイルに合わせて2種類のプランから選択できますが、1日に何度も売買するような場合でなければ少額取引の手数料が無料になる『アクティブプラン』を選ぶのがいいかと思います。このプランは後から変更することもできるので特に心配する必要はないです。

これにてSBI証券の口座開設は完了です!

すでにSBI証券の口座を持っていてつみたてNISA口座を作っていない方は、SBI証券のウェブページ等から申し込むことができます。口座開設が終わり、証券口座が利用できるようになったらウェブページあるいはアプリからつみたてNISAの積立設定を行います。購入したい銘柄を選び、積立金額の設定や支払い方法などを入力して設定すれば、あとは自動的にシステムが定例で注文・買付を行ってくれるという仕組みになっています。支払いはクレジットカードで行うこともでき、ここでクレカのポイントを得ることもできます。ここまで設定を行えば、つみたてNISAを始まっていきます。