この記事では、株式投資の世界で広く使われる指標、PER(株価収益率)とは? ということについて解説します。PERとは一見すると難解な指標ですが、その仕組みと意義を理解することで、どの株を購入するかを決める上で参考になる指標です。PERを理解し、投資判断に活用できるようになることで、株式投資において、自分の判断で企業を評価し、株価が割高か割安かを見極める力を身につけることができます。

この記事を読むことで、投資初心者であってもPERという指標を使いこなし、より良い投資判断をするための一歩を踏み出すことができるようになります。株式投資に興味のある方は、ぜひ参考にしてみてください!

この記事でわかること

・PERとは何か

・PERの数字の調べ方

・実践的な投資におけるPERの活用法

PERとは? 用語の意味を徹底解説

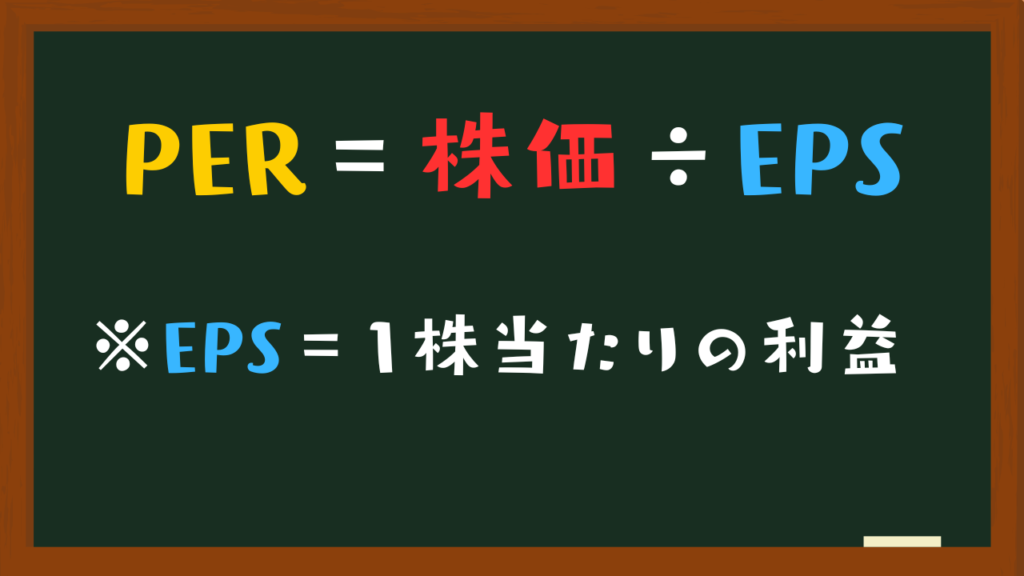

PERは「Price Earnings Ratio」の略で、「株価収益率」または「株価益回り」とも呼ばれます。PERは企業の株価を1株当たりの利益(EPS: Earnings Per Share)で割った値です。この指標は企業の価値を評価するための一つの基準としてよく用いられます。

PER = 株価 ÷ 1株当たりの利益(EPS)

PERの意義と具体例

PERが高いということは、同じ利益1円を生み出す企業に対して、投資家が高い価格を支払っていることを意味します。これは、その企業の将来的な成長に対する期待が大きく、高い価格で株を購入しても利益が上がると見込んでいるためです。このような状況では、株価は割高と評価されることが多いです。

逆に、PERが低いということは、同じ利益1円を生み出す企業に対して、投資家が比較的低い価格で株を購入していることを示します。この場合、投資家はその企業の将来的な成長に対してそれほど期待していない、またはその企業に対するリスクが高いと判断しているため、株価は割安と評価されることが多いです。

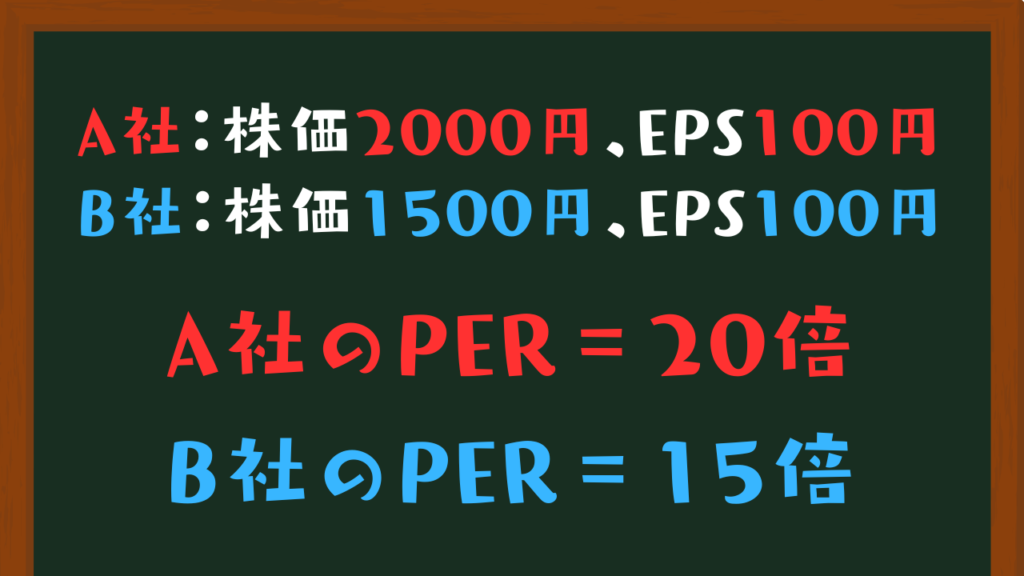

具体的な例で考えてみましょう。

企業Aと企業Bがあり、両社ともに1株あたりの利益が100円で、企業Aの株価は2000円、企業Bの株価は1500円とします。そうすると、企業AのPERは20、企業BのPERは15となります。

これは、投資家が企業Aの将来の成長を企業Bよりも期待しており、それだけの価格を支払ってでも株を購入したいと考えているからです。したがって、この場合、企業Aの株は「割高」、企業Bの株は「割安」と評価されることが多いです。

ただし、高いPERが必ずしも悪いとは限らず、低いPERが必ずしも良いとは限りません。それぞれの企業の成長性や業界環境、リスクなども総合的に考慮することが重要です。

PERの調べ方は?

PERの調べ方としては、以下のような方法が挙げられます。

- 証券会社のウェブサイトを利用する

多くの証券会社のウェブサイトでは、企業の株式情報や財務データを提供しています。企業のページや検索機能を使って、対象の企業のページにアクセスします。 - 企業のページで基本情報を確認する

対象の企業のページにアクセスしたら、財務情報や統計データを探します。一般的に、株価やPERは企業の概要や株式情報のセクションに掲載されています。 - オンラインの金融情報サービスを利用する

オンラインの金融情報サービスでは、企業の株式情報や財務データを提供しています。対象の企業の銘柄コードや企業名で検索し、企業のページにアクセスします。そこで株価やPERなどの指標を確認することが可能です。 - ニュースや金融メディアを利用する

ニュース記事や金融メディアは、企業の財務情報や株式市場のトピックに関する情報を提供しています。対象の企業の名前や銘柄コードで検索し、関連記事やニュースセクションを参照します。そこでPERに関する情報や解説を見つけることができます。

これらの方法を使って、企業のPERを簡単に調べることができます。ただし、正確なデータや詳細な情報を得るためには、信頼性の高い情報源や企業の公開された財務報告書を参照することが重要です。

株式投資を行う際にPERを活用する方法

PERはこうやって参考にすべき!

株式を購入する際にPERを参考にする場合、以下のようなポイントを考慮するといいでしょう。

- 業界平均との比較

同じ業界内の企業のPERと比較してみましょう。業界平均PERと比較することで、特定の企業のPERが高いのか低いのかがわかります。購入したい企業のPERが業界平均に比べて高い場合、それは市場がこれらの企業に対して将来の成長や利益に高い期待を持っていることを示しています。 - 高成長企業の場合

成長企業は通常、高いPERを持つことがあります。急速に成長しており、将来の利益の拡大が期待されている場合、高いPERが正当化される可能性があります。ただし、将来の成長が期待に反して進まなかった場合、高いPERはリスクを伴うことになります。 - 安定した企業の場合

成熟した安定した企業である場合、比較的低いPERを持つことがあります。PERが低い場合でも、安定した収益や配当が期待できるため、投資価値があるかもしれません。ただし、業績の悪化や競争の増加などの要因がある場合は、PERが低い理由を注意深く調査する必要があります。

PERと組み合わせて確認すべき他の指標は?

PERは株を購入する上で非常に重要な指標です。ただし、PERだけではその株を買うべきか買わないべきかは判断ができません。そこで、ここではPERと組み合わせて考えるべき指標について解説をします。

PERと組み合わせる指標:PEGレシオ(Price/Earnings to Growth ratio)

PEGレシオはPERを企業の一株当たりの予想成長率で割ったもの。これを見ることで、成長を考慮した評価を行うことができます。一般的には、PEG比率が1以下の企業は割安と見なされる傾向があります。

PERと組み合わせる指標:キャッシュフロー

企業のキャッシュフローは、企業の収益性や財務の健全性を評価するための重要な指標です。キャッシュフローが成長している企業は、将来の利益成長の可能性が高いと見なされる場合があります。

PERと組み合わせる指標:ROE(Return on Equity)

ROEは企業の資本効率を示す指標であり、企業が株主のためにどのくらいの利益を生み出しているかを示します。高いROEを持つ企業は、投資家にとって魅力的な選択肢となることがあります。

PERと組み合わせる指標:借金比率

企業の借金比率は、財務の健全性と安定性を評価するために重要な指標です。適切な借金レベルを持つ企業は、リスク管理に優れていると言えます。

これらは一部の例ですが、株式投資においてPERと組み合わせて考慮すべき指標です。投資判断を行う際には、これらの指標を総合的に分析し、企業の業績や成長性、財務状況、競争環境などを総合的に評価することが重要です。

結論:PERは株式投資を行う上で重要な指標。しかし全てではない

PERは、その株が割高なのか、割安なのかということを見る点で非常に重要な指標ですが、その株のPERひとつを見て判断できるものではありません。重要な点は、PERだけに注目せず、企業の財務状況、成長戦略、業界の競争状況、リスク要因などを総合的に考慮することです。PERは一つの指標であり、完全な判断基準ではありません。さまざまな情報源や投資アナリストの意見を参考にし、投資判断を行うことが重要です。

投資を始めるにはまずはこれ! 口座開設を画像付きで徹底解説

PERを活かして投資をしてみたいという方は、まず口座開設をする必要があります。証券口座はさまざまありますが、一番おすすめは最大手で使いやすいのSBI証券。証券口座を持っていない人は、まずはSBI証券で口座を開設しておくのが無難です。口座開設の方法は下記に画像付きでやり方をまとめているので、ぜひ参考にして口座を開設してみてください。

①まずはSBI証券の口座開設ページへGo!

上の画像をタップ・クリックしてSBI証券の口座開設ページへ飛びます。画面の下の方にある『口座開設にすすむ』から口座の申込み画面に進みます。今後の説明はこの画面からのスタートを前提としているので 同じ経路から入ってもらうことをオススメします。

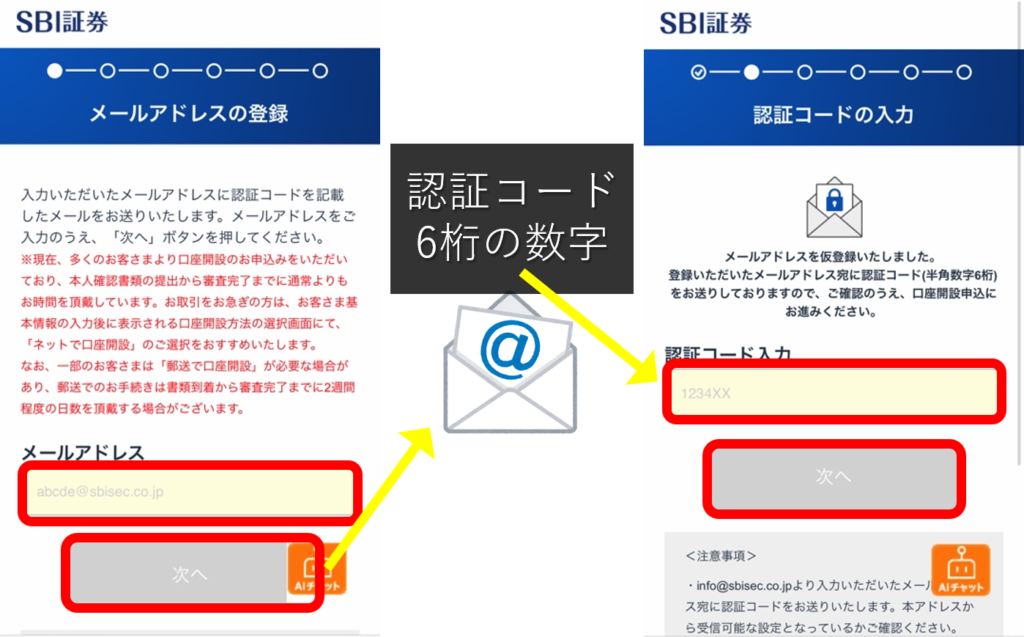

②メールアドレスの登録&認証コード入力

メールアドレスの登録画面に進むので使用できるメールアドレスを入力して、「次へ」ボタンを押します。そうするとそのアドレス宛にメールが届き、6桁の認証コードが記載されているので、確認したらSBI証券の画面に戻り認証コードを入力し、「次へ」ボタンを押します。

③お客様情報の設定

「お客様情報の設定」画面になります。ここでは口座開設するために必要な情報を入力していくことになります。居住地から始まり、名前・生年月日・性別・電話番号・郵便番号・住所などを入力していきます。住所の番地のフリガナなどは忘れやすいので注意してください。

④納税方法の選択

「納税方法の選択」の部分で申告方法を選ぶことができますが、こちらは、開設する(源泉徴収あり)を選ぶのがおすすめです。画面によっては「SBI証券に任せる」と表示されているかもしれません。これを選んでおくと、自分の代わりに証券会社が納税してくれます。NISAなどの非課税枠のみでの取引であればあまり関係ありませんが、個別株を取引した際に申告漏れにならないようこちらを選んでおくのが無難だと言えます。続きの画面で、「NISAの選択」が現れます。こちらは、後からNISAの口座開設もできるので、無理に申し込まないといけないわけではないですが、事前の説明も踏まえ、基本的にはつみたてNISAの利用を推奨したいので一緒に申し込んでおくといいと思います。

とりあえず口座開設だけ、という人は「今は申し込まない」を選択して先に進んでください。

さらに進むと、住信SBIネット銀行の口座開設を一緒にするかどうかも聞かれます。こちらも任意ですが、同グループのネット銀行であり、使い勝手もいい上に、証券口座との連動性が高いので作っておいて損はないと思います。

④iDecoの資料請求

続きの部分でiDeCoの資料請求が必要か聞かれますが、これはお好みで選択してください。またポイントサービスの申し込みについても聞かれるので任意で選択します。普段使っているポイントサービスがあればそちらを選択しておけば問題ないかと思います。これらの入力が終わったら「次へ」を押して進みます。

⑤規約の確認

情報の入力が終わると、『規約』の確認画面に移動します。申込サービスの数に応じて書面が電子データで用意されているので、書面をタップして開き、確認したら下の同意欄にチェックをいれます。

確認するファイル数は申込サービス数によって変わります。すべて確認したら「同意する」ボタンをタップして進みます。

⑥入力内容の確認

これまで入力した内容に間違いがないか確認します。住所などが違っていると後が大変なので、ここでよく確認しておきましょう。入力内容に間違いがなければ「口座開設方法の選択」ボタンをタップします。

⑦口座開設方法の選択

「ネットで口座開設」、「郵送で口座開設」のどちらかを選び、「申し込む」ボタンをタップします。基本的にはネットだけで手続きが完結する上に早く口座開設が完了する「ネットで口座開設」がおすすめです。時間と手間がかかってもいいからここからは紙でやりとりを進めたほうが安心という方は郵送を選んでもいいかもしれません。

申し込み完了画面に移ると、口座番号やユーザーネーム、初期のログインパスワードなどが表示されます。これはこの後で必要になる情報なのでスクリーンショットを取るかあるいは紙にメモするなどして必ず控えておくようにしましょう。控えたら、『保存しました』にチェックを入れ『次へ』で進行します。

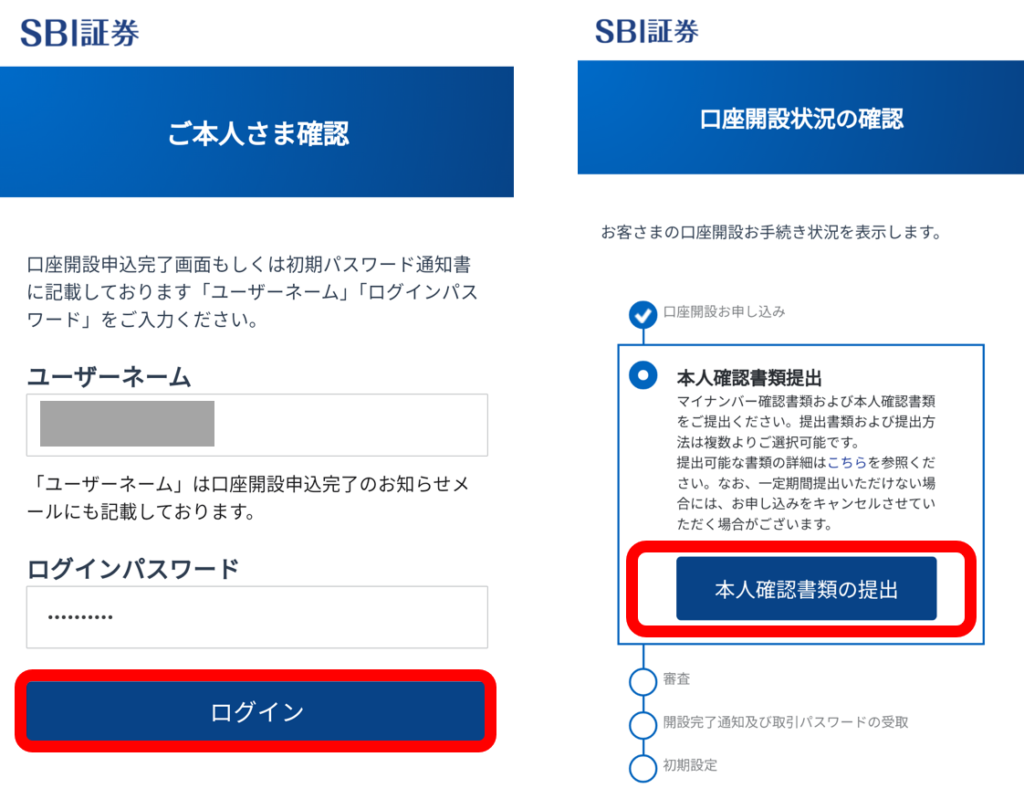

⑧本人確認

続いて、本人確認書類を提出していく必要があります。この際、ログイン画面が出てきた場合はさきほどの『ユーザネーム』と『ログインパスワード』を入力し、『ログイン』ボタンをタップして進みます。『口座開設状況の確認』画面へ移動したら『本人確認書類の提出』をタップして進みます。

⑨本人確認書類の提出方法の選択

本人確認のための提出書類・提出方法の選択画面に移動します。「マイナンバーカード」があれば本人確認書類も兼ねているので1枚のみの提出でOKですが、「通知カード」などの場合は、運転免許証などのほかの本人確認書類の追加提出が必要です。

次に、確認書類などの提出方法を選びます。手元に書類があれば、「スマホカメラで撮影して提出」を選ぶとスムーズです。次は口座開設完了通知の受取方法を選びます。

こちらは「メールで受け取り…」がおすすめです。最後に本人の確認方法を選びます。特段理由がなければ『自分の顔を撮影』が簡単です。すべてを選んだら「次へ」ボタンをタップしてください。すると各種の撮影が始まりますので案内に従って操作していけばOKです。

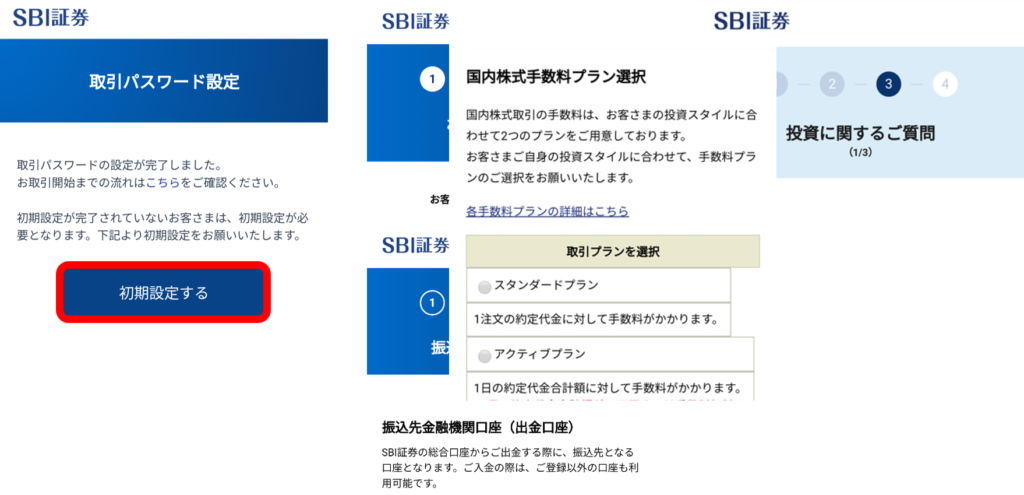

⑨取引パスワード設定

これで申し込みと必要書類の提出は終わり、先方による審査に入っていきます。口座開設の作業としてはここで一段落で、後は実際に使用するにあたっての設定になります。審査が終わるとメール等で連絡がきますので、再度ログインして口座開設状況を確認。そうすると「取引パスワード設定」を求められます。画面の案内通りに本人確認情報を入力し画面を進め、メールアドレスに送られた認証コードを入力の上、取引パスワードを設定します。今後の取引に使うパスワードなので、忘れないようにしてください。

⑩初期設定

取引パスワードの設定が終わるとそのまま初期設定へ進むことができます。取引を始めるには初期設定が必要になるので、これをタップして入力画面に進みます。基本的には画面に沿ってご自身の基本情報を入力します。インサイダー取引などの規制のため職業などを少し詳しく聞かれますが、正直に記入すれば問題ありません。あとは口座からお金を出金するときの振込先金融機関の登録と最後にアンケート的な内容を記入していきます。この際、『投資に関するご質問』という項目の最初に国内株式手数料プランという選択が出てきます。投資スタイルに合わせて2種類のプランから選択できますが、1日に何度も売買するような場合でなければ少額取引の手数料が無料になる『アクティブプラン』を選ぶのがいいかと思います。このプランは後から変更することもできるので特に心配する必要はないです。

これにてSBI証券の口座開設は完了です!

すでにSBI証券の口座を持っていてつみたてNISA口座を作っていない方は、SBI証券のウェブページ等から申し込むことができます。口座開設が終わり、証券口座が利用できるようになったらウェブページあるいはアプリからつみたてNISAの積立設定を行います。購入したい銘柄を選び、積立金額の設定や支払い方法などを入力して設定すれば、あとは自動的にシステムが定例で注文・買付を行ってくれるという仕組みになっています。支払いはクレジットカードで行うこともでき、ここでクレカのポイントを得ることもできます。ここまで設定を行えば、つみたてNISAを始まっていきます。ぜひPERの指標を使って投資を初めて見ましょう。