今回のテーマは「投資信託」です。「貯蓄から投資へ」というのは政府のスローガンの一つであり、NISAやiDeCoなどの優遇制度への注目度は日増しに大きくなっているよね。

特にそれら優遇制度の運用で主役になる投資信託は、絶対に押さえておきたい、投資実践の基本中の基本みたいな存在になっているね。

この記事では「投資信託」とは何か、どんな種類の投資信託があるのか、そしてどんな投資信託がみんなに推されているのかということを解説していきます。

NISAをやるにしても、iDeCoをやるにしても絶対に必要な知識になるから、確実にモノにしていってほしいと思います。特に2024年からの新NISAの成長枠まで見越すと、重要度はさらに増すと思うので、見逃し厳禁です!

この記事でわかること

・投資信託の仕組み

・投資信託の実践的な運用方法

・投資信託の始め方

投資信託とは?その仕組みは? 投資信託の基本を解説

投資信託&ファンドとは

投資信託とはズバリ、『投資を、誰かに、信じて託す』ことです。投資の世界において一個人ができることはかなり限られていると言えます。例えば、特に日本では企業の株を買おうと思っても高すぎて買えないということがありますし、外国企業の株を買おうと思っても日本人が直接アクセスできるマーケットはかなり限られています。

投資信託では、ファンドという形で多数の人々や機関のお金を集約して、それを運用することで成果を上げることを狙いとしています。運用はそのファンドごとの運用方針に沿って投資のプロである運用会社が行っていきます。成果が上がればそのファンドの資産が増え、出資者である投資家の資産も増えることにつながります。儲けを分配金として投資家に還元するファンドもあります。

一方、投資ではあるので損失を出すこともあり得ることで、株価や債券価格の低下によりファンドの資産が減少……つまり投資信託の価値が値下がりする可能性もあります。元本は保証されておらず、値下がりのリスクがあります。リスクの大きさはファンドの投資先のリスクの大きさによって左右されると考えられます。

そうしたリスクに加えて、運用会社の取り分である手数料や信託報酬が必要になり、これは投資信託を利用するにあたって確実に支払うことになるコストであると言えます。

投資信託の基準価額はどのようにして決まるのか

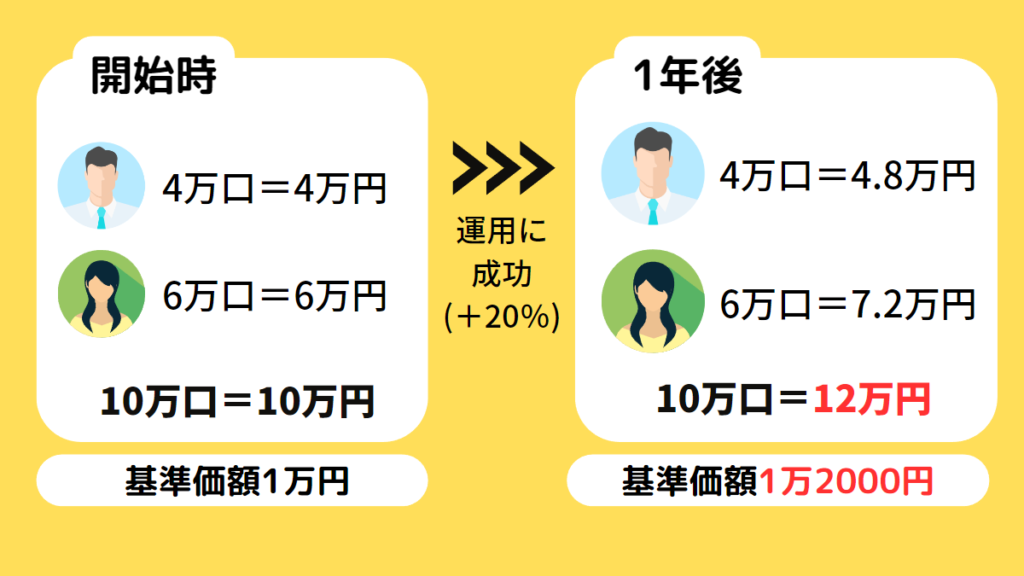

さらっと説明してしまいましたが、もう少し具体例的な内容があったほうがわかりやすいと思うので、投資信託の値段=基準価額の決まり方について例を交えながら解説したいと思います。

あるファンドXが、1口1円で募集をかけて、コアラさんが4万口、ワラビさんが6万口を購入しました。このとき託された資産は1口1円なので、4万円+6万円で10万円となります。このとき、1口1円なので当然ですが、1万口あたりの値段は1万円になります。投資信託では、この1万口あたりの値段を「基準価額」として表示します。

ファンドXは10万円で運用を開始して、1年後には運用の結果、10万円を12万円にすることができました。ファンド側の取り分である信託報酬等は無視すると、基準価額は1万口あたり1万2千円になっています。この時点でコアラさんの4万口は4万8千円に、ワラビさんの6万口は7万2千円に価値が増えていると考えられ、この時点で換金すれば、それぞれ利益を出すことができる、というわけです。

分配金とは? オトクなの?

1万口あたりの基準価額の増減が、投資信託の価値を示すことはわかりましたが、先に示したとおり基準価額とは別で分配金出るファンドもあるということでした。もし、基準価額も上がり分配金も貰えるなら絶対にそっちの方がいい!と思えるかもしれませんが、一概にそうとは言い切れません。

分配金がある場合、その原資はどこから出てくるのかという話なんですが、言うまでもなくファンドの収益から出てきます。そのため、分配金が支払われると、ファンドの「純資産総額」は減り、「基準価額」も下落することになります。

ざっくり言えば、みんなで育てている木の実を、定期的に刈り取ってみんなで食べていくのか、それとも刈り取りを行わずに、大きくしていくのかという違いではありますが、この刈り取り…実際には分配には、各個人に振り込んだりするなど、それなりのコストがかかるため、特に「毎月分配型」のようなファンドは非効率で手数料も高くなる傾向になっていると言われています。

分配か無分配かというのは、価値観の違いなどもあり、確信的な答えが出しにくい部分ではありますが、後述するNISAなどの非課税制度を利用した長期積立投資においては、複利効果などを踏まえると、ほぼ間違いなく無分配の方が有利だと考えられます。

ファンドによって運用方針が全然違う! 取扱ファンドの見方

取扱ファンドの見方「目論見書」とは

運用会社は、投資信託を募集する際に、信託契約の内容、運用方針、信託報酬、手数料などファンドに関する重要な情報を明示した書類を投資家に提供する必要があります。この書面は「目論見(もくろみ)書」と呼ばれ、投資家が投資信託を選ぶ際に最も重要になるものです。そして、これらの記載項目や記載順序はすべて統一されているのでファンドの内容をわかりやすく比較することが可能です。

まず、はじめに見るべきは運用方針です。実際にはこれは目論見書を見るまでもなく、商品を選ぶ際の検索などで表示されているかとは思いますが、そのファンドが投資する国や資産など、どのような方針に基づき運用するのが示されます。

そして運用方針と同じくらい重要になるのが、購入時の手数料や運用中の信託報酬、ファンドにかかる諸費用等のコスト面の情報です。この部分はファンドによってピンキリの内容であり、0.1%など極限までコストを抑えたものあれば、理不尽なほど高率の信託報酬・手数料を要求されるボッタクリファンドも存在します。

また、すでに運用しているファンドに関しては基準価額・分配金の推移、年間収益率の推移など過去の運用実績を確認することができます。過去の実績どおりに未来が動くというわけではないですが、参考にはなるのでチェックしてみましょう。

NISA・iDecoを始めるなら利用者数の多いSBI証券がおすすめ!

手数料が他社より安くアプリが圧倒的に使いやすい、投資信託のファンドの取扱数も業界最多。

SBI証券でNISAやiDeco、株式投資を始めたい方はこちらから

アクティブファンドとインデックスファンド

投資信託を購入するにあたって知っておきたいのが、アクティブファンドとインデックスファンドの違いです。これは投資スタイルに直結してくる部分なので必ず押さえてほしいところです。

アクティブファンド

→平均的な成績を上回る運用を目指す投資信託

インデックスファンド

→ある市場全体や特定の銘柄群の値動きを示す指標に連動するように運用するファンド

まず、アクティブファンドですが、これは運用会社のファンドマネージャーを中心に、独自で有望な投資先を見出して、平均的な成績を上回る運用を目指す投資信託のことを指します。その道のプロが銘柄を厳選して大きな成果を出すということで、こちらの方が「投資信託」のイメージに合致するという人も多いかもしれません。

一方のインデックスファンドは、そういった独特な運用をするわけではなく、株価指数やREIT指数といった、ある市場全体や特定の銘柄群の値動きを示す指標に連動するように運用するファンドです。例えば、日経平均株価に連動するファンドは日経平均が1%上昇すれば、基準価額がほぼ1%上昇するように仕組まれています。積極的な運用をせず指数に連動させるということで、パッシブ(受け身)ファンドとも呼ばれます。

これだけを聞くと、アクティブファンドの方が優れているのではないかと思ってしまいますが、そうとも言えません。むしろ現在では圧倒的にインデックスファンドの方が投資家からの人気が高い状態となっています。なぜそのような状況なのか知るために、それぞれのメリットとデメリットを整理していきます。

アクティブファンドのメリット

・優良なファンドに投資ができれば指数を上回るリターンを得られる。

アクティブファンドのデメリット

・不良なファンドに投資してしまうとリターンが指数を下回ってしまう。

・手数料、信託報酬がインデックスファンドより高い傾向にある

インデックスファンドのメリット

・手数料、信託報酬がインデックスファンドより安い傾向にある。

・指数への投資を通じて、市場全体という巨大な投資先に分散投資を行える。

インデックスファンドのデメリット

・不況時は市場全体が沈むため、高い確率で損失を被ることになる。

どう感じたでしょうか、細かいことを挙げればもっとたくさんあると思いますが、概ねこんなところです。この話、突き詰めていくと、『優良なアクティブファンド』を見つけることが困難だということになります。過去の実績などは参考にはなりますが、たまたまヤマが当たっただけかもしれないですし、初心者にとっては判断が難しいです。過去の研究では長期スパンで見れば8割のアクティブファンドがインデックスファンドに負けているという結果もあるほどです。投資に精通していて、ファンドの善し悪しをしっかりと見抜く眼力があるという自信がある方はアクティブファンドに乗ってみてもいいと思います。

そうでない人がインデックスファンドを選ぶべきとされる理由は、やはりコストの低さです。アクティブファンドの信託報酬などの平均は年間1.5%程度と言われています。稀に低コストで0%台前半のものもありますが、多くが1%を超えています。2%を超えるものもザラにあります。一方のインデックスファンドの人気ファンドは0.1%台が中心となっていて圧倒的な低コストを実現しています。

長期で投資をするのであれば、ちょっとしたコストの差が大きな差となって現れます。またインデックスの弱点ともいえる、不況時など相場全体が沈む事態に遭っても長期投資であればそれを乗り越えて、市場全体の成長に乗ることができると考えられます。

資産が貯金だけの人は将来損をする可能性が高いです。損をするリスクを減らすためにも、証券口座を開設して分散投資を行い、NISAを始めて将来に備えましょう。

証券口座は、人気が高いSBI証券が圧倒的におすすめです。

SBI証券の口座開設はこちらをクリック

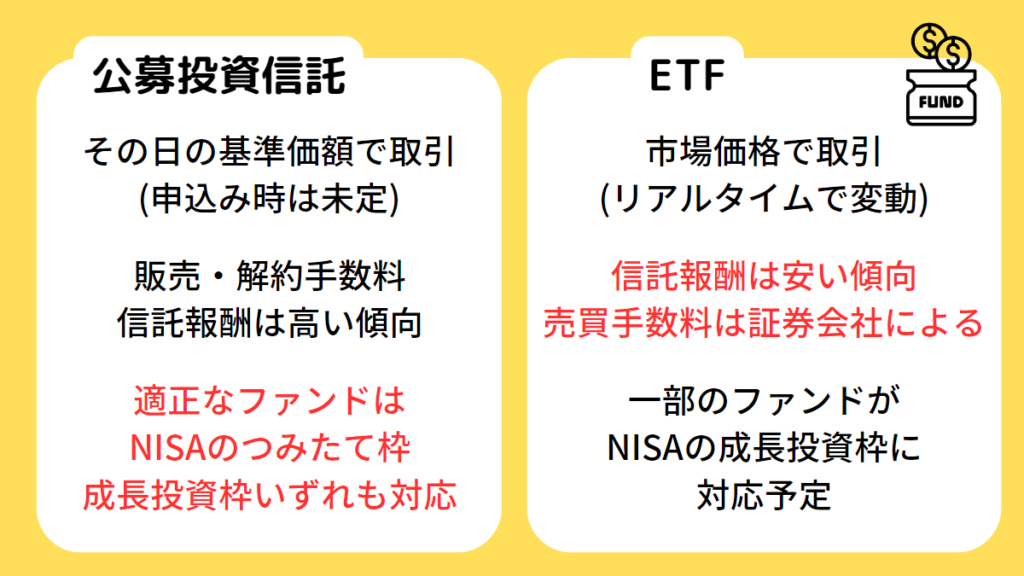

投資信託とETF

いよいよ実践!っていうところだけど、あと一つ初心者にとってわかりにくそうなのが投資信託とETFの違いだね。

この辺りは実際の新NISAの運用にも大きく関わってくるところだから、しっかり押さえておいた方がよさそうな項目だよ。

まずは、ETFの基本的な仕組みから見てみましょう。ETFとはExchange-Traded Fundの略で、直訳すると「取引所で売買されるファンド(投資信託)」という意味になります。つまり、ETFは投資信託の一種でありながら、株式などと同じように証券取引所で売買が可能な投資商品です。

どちらも同じ投資信託なので、原則的な部分としてはほとんど変わらないと考えて差し支えないと思います。大きく異なるのが、最初の説明のとおり、証券取引所に上場しているという点です。通常の投資信託は、日の終わりにしか価格が確定しないため、その日中に売買することはできません。イメージとしては日中に「今日〇〇円分買います」と注文し、その日の終わりに投資信託が購入されるということになります。一方でETFは株式のように取引所でリアルタイムで価格が変動し、いつでも売買することができます。これにより、「ETFの価格が〇〇円なら買います」といった指値注文を行うことも可能になります。

一般に投資信託よりETFの方が手数料等のコスト面で多少の優位性があるとされますが、取引価格が決まってしまっているため「毎月3万円・積立投資」というような定時定額、いわゆる「ドルコスト平均法」的な投資方法は使いづらい面があります。

投資信託が初心者におすすめと言われる理由

ここからは最も重要な内容に入っていきます。投資信託は投資初心者におすすめできると様々なところで言われていて、コアラボでも投資初心者は第一に投資信託を選択するべきであると考えています。ここまで投資信託が推奨されるのにはいくつか理由があるといえるので以下に整理していきたいと思います。

全世界レベルでの分散投資が可能

投資信託を利用することで、少額の資金からでも幅広い銘柄や資産クラスに投資を分散させることができます。投資で最も重要なことの一つが「分散投資」です。リスクを抑えるために、なるべく広い対象に分散して投資を行うことが大切になりますが、例えば個別の株式を購入しようと思うと、それだけで数十万円かかってしまうということもありますし、不動産のような資産では数千万円単位での一点投資になってしまいます。投資信託を活用すれば、数千円といった超少額の単位から投資することができ、先のインデックスファンドなどを通じて全世界の株式へ投資することも可能になります。

ドルコスト平均法を使った王道の積立投資が可能

分散投資と並んで重要な投資原則に「積立投資」というものがあります。初心者にとって投資で難しいのが、資産を売買するタイミングです。実際のところ中上級者でも最適な投資のタイミングはわからないものです。プロを含む多くの人がリーマンショックなどの過去の大暴落を予想できなかったことがその証だと言えます。

最適な投資タイミングが分からない中で役に立つのが積立投資…特に「ドルコスト平均法」と呼ばれる手法です。ドルコスト平均法とは、一定の期間ごとに一定額の投資を行う手法です。毎月例えば5000円、10000円のように決まった額を、選んだ投資対象に投資します。ドルコスト平均法の最大のメリットは「市場のタイミングを気にする必要がない」ことです。例えば、毎月1万円を投資することにした場合、株価が1000円の時は10株、500円の時は20株を買うことができます。つまり、株価が高い時は少なく、安い時は多くの株を購入することになります。これにより、長期的に見れば株価の上下に左右されずに、平均的なコストで投資することが可能となります。

投資信託は1000円単位などといった金額指定で購入することができ、しかも、定期積立購入という注文も簡単にできるため、ドルコスト平均法を実践するのには最適な投資方法だといえます。

NISAで非課税運用ができる

分散、積立と並ぶ投資原則が長期投資と低コスト投資です。投資信託も様々な種類があるので一概には言えませんが、インデックス投資は長期投資に向いており、低コストで運用が可能です。さらに、現在この追い風となっているのが、非課税投資制度であるNISAです。ここで詳細は説明しませんが、通常、株式や投資信託が生み出した利益には通常約20%の税金がかかりますが、NISA枠で購入したものは非課税になります。これは例えば20年間運用して、500万円の利益が出たとして、通常であれば100万円課税されるところが無税で済む、ということになります。長期でつみたて投資をしていくと運用金額も期待される利益も大きくなっていくため、結果的にかなり大きな影響があると考えられるわけです。

投資信託が推される理由をまとめると、NISAを使ったインデックスファンドへの投資を通じて、分散・積立・長期・低コストという理想的な投資を実現できるということになると思います。コアラボとしても、まず投資の入口としては『NISAでインデックス』と推させていただいています。

NISAや投資信託でオルカンやS&P500の投資をするなら人気が高いSBI証券がおすすめ!

手数料が他社より安くアプリが圧倒的に使いやすい、投資信託のファンドの取扱数も業界最多。

SBI証券でNISAやiDeco、株式投資を始めたい方はこちらから

ではどのインデックスファンドがいいの? 初心者におすすめのインデックスファンド

インデックスファンドがおすすめということですが、具体的にはいったいどのようなファンドがいいのでしょうか? 今回は2種類のシリーズを紹介します。

eMAXIS Slim

1つ目のシリーズが「eMAXIS Slim」です。これは三菱UFJ国際投信が提供しているインデックスファンドのシリーズで、特にコストの低減にこだわったものです。eMAXIS Slimには投資対象の違いで10数種類のファンドがありますが、その中には先に取り上げたような全世界・S&P500の2種類も含まれています。どちらもコスト、実績、資産総額も申し分なく、王道中の王道です。

SBI・Vシリーズ

もう一つのシリーズはSBIアセットマネジメントが提供している「SBI・Vシリーズ」。比較的新しいファンドでありながら王者・eMAXIS Slimと人気を二分するようになっているファンドです。eMAXIS Slimと対抗するように全世界・S&P500がラインナップされている上にeMAXIS Slimにはない全米株タイプも用意されています。これまでの実績や資産総額についてはeMAXIS Slimに一日の長がありますが、コストに関してはSBI・Vが後発のファンドであり、直近の総経費率ではごくわずかながらSBI・Vシリーズがリードしている状況です。

eMAXIS SlimとSBI・Vシリーズはどう違う?

率直に言って、この2つのシリーズは頭一つ抜けている存在だと言え、コストに関しても僅かの差で今後どうなるかわからないことからも明確な基準にはなりにくいと言えます。特にS&P500モノに関しては対象となる指数も同じで、期待リターンも大差がないと考えられることから甲乙つけがたい部分があります。

一方、全世界株に関しては両シリーズは目標とする指数が異なり、eMAXIS Slimは「MSCI オール・カントリー・ワールド・インデックス」との連動を目指し、SBI・Vは「FTSEグローバル・オールキャップ・インデックス」という別の指数に連動することを目指します。

いずれも全世界の株価に連動するようになっていますが、MSCI は大型・中型の銘柄を中心に約3000銘柄、FTSEは小型株まで含めた約9000銘柄を対象にしています。これもどちらが優れているかというのは断定しづらいですが、世界の代表的な株に投資できるのがeMAXIS Slimの全世界株で、世界の隅々まで投資できるのがSBI・Vシリーズの全世界株という違いがあるということは言えると思います。

eMAXISの方にはラインナップされていなかった「全米株」タイプのファンドはUSトータル・マーケット・インデックスという全米を網羅した指数を対象としています。いわゆる「VTI」投資と呼ばれる手法で、かねてからインデックス投資の代表的な存在ですが、最近では厚切りジェイソンさんが推奨したことでより注目されました。

簡単にまとめると、

①全世界株式のインデックスファンド

eMAXIS Slimの方が大型株寄りで銘柄数少なめ

SBI・Vシリーズは小型も含めて網羅的に投資

②全米株のインデックスファンド

全米株を網羅的に投資するSBI・V・全米株式インデックス・ファンド

③代表的な大型株のファンド

eMAXIS Slim 米国株式(S&P500)か

SBI・V・S&P500

ただし、eMAXIS SlimとSBI・Vシリーズの内容はかなり拮抗していて、強いて言えば実績のeMAXIS Slim、低コストのSBI・Vといった違いがあります。これらの中から自分がこれだ!と思えるものを選ぶのがいいのかと思います。

資産が貯金だけの人は将来損をする可能性が高いです。損をするリスクを減らすためにも、証券口座を開設して分散投資を行い、NISAを始めて将来に備えましょう。

証券口座は、国内株式個人取引シェア No.1のSBI証券が圧倒的におすすめです。

SBI証券の口座開設はこちらをクリック

新NISAでの投資信託の戦略は?

2023年までのNISAは20年間の非課税期間のつみたてNISAと5年間の一般NISAどちらかを選ぶ形となっていて、長期投資という視点から、つみたてNISAを選択することを推してきました。しかし、2024年からの大改正…いわゆる「新NISA」のスタートによって大きく世界が変わります。

新NISAでは制度実施期間や非課税期間が撤廃され、年間の投資上限および生涯投資上限も2倍以上可能になり、さらにこれまでのつみたてNISAと一般NISA両方を利用することができるという驚異的な進化となる予定です。

枠が大きくなったため、できることも多くなるのですが、「つみたて投資枠」「成長投資枠」いずれも投資信託の購入が可能です。ただし、全ての投資信託が購入可能ということではなく、ギャンブル性の高いファンドや手数料が高いファンドなどは除外されています。成長投資枠では一部のETFを購入することも可能です。通常の投資信託とETFを組み合わせることで、株だけでなく債権や不動産など、さまざまな資産に分散投資することも可能になります。

「新NISA」の戦略はいろいろあって、『つみたて投資枠も成長投資枠もオール全世界株でOK!』という人もいれば、『成長投資枠はETFを使えるのでそれを上手く活用する』という流派の人もいるね。

正直言って運用方針は年齢や資産状況、目標とする資産形成金額など、人それぞれな部分があると思うから、少し吟味が必要だけど、メインが投資信託とETFになることは間違いないと言えるかな。

金額や細かい投資先はともかく、社会人ならNISAを活用して長期・分散・積立投資を行うのは必須だね。

投資を始める第一歩! 口座開設を画像付きで徹底解説

つみたてNISAや株式投資、投資信託などの投資を始めるには、まず口座開設をする必要があります。証券口座はさまざまありますが、一番おすすめは最大手で使いやすさもNo.1のSBI証券。証券口座を持っていない人は、まずはSBI証券で口座を開設しておくのが無難です。口座開設の方法は下記に画像付きでやり方をまとめているので、ぜひ参考にして口座を開設してみてください。

①まずはSBI証券の口座開設ページへGo!

上の画像をタップ・クリックしてSBI証券の口座開設ページへ飛びます。画面の下の方にある『口座開設にすすむ』から口座の申込み画面に進みます。今後の説明はこの画面からのスタートを前提としているので 同じ経路から入ってもらうことをオススメします。

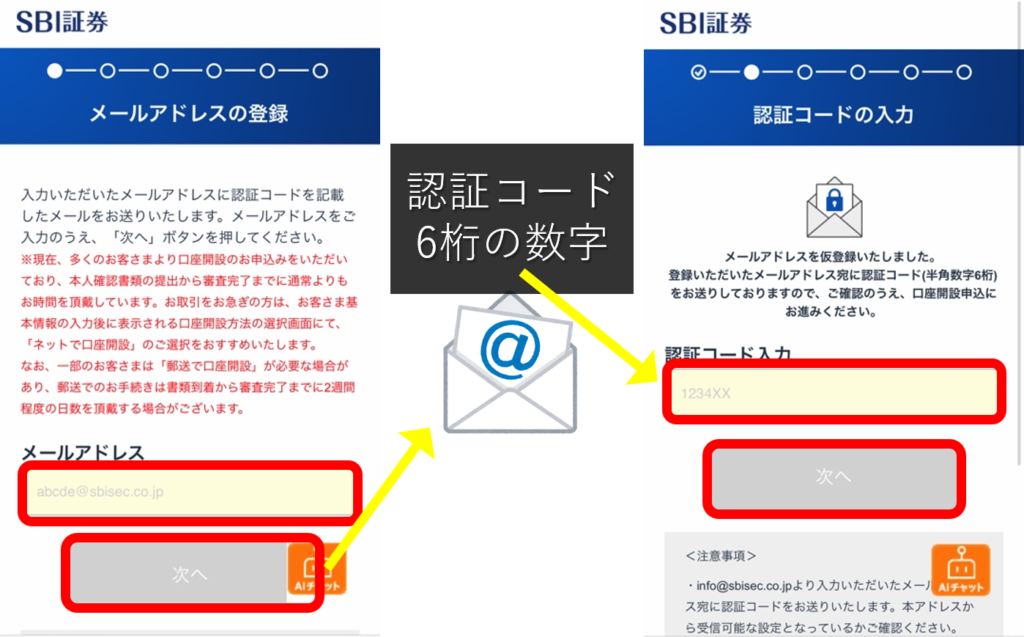

②メールアドレスの登録&認証コード入力

メールアドレスの登録画面に進むので使用できるメールアドレスを入力して、「次へ」ボタンを押します。そうするとそのアドレス宛にメールが届き、6桁の認証コードが記載されているので、確認したらSBI証券の画面に戻り認証コードを入力し、「次へ」ボタンを押します。

③お客様情報の設定

「お客様情報の設定」画面になります。ここでは口座開設するために必要な情報を入力していくことになります。居住地から始まり、名前・生年月日・性別・電話番号・郵便番号・住所などを入力していきます。住所の番地のフリガナなどは忘れやすいので注意してください。

④納税方法の選択

「納税方法の選択」の部分で申告方法を選ぶことができますが、こちらは、開設する(源泉徴収あり)を選ぶのがおすすめです。画面によっては「SBI証券に任せる」と表示されているかもしれません。これを選んでおくと、自分の代わりに証券会社が納税してくれます。NISAなどの非課税枠のみでの取引であればあまり関係ありませんが、個別株を取引した際に申告漏れにならないようこちらを選んでおくのが無難だと言えます。続きの画面で、「NISAの選択」が現れます。こちらは、後からNISAの口座開設もできるので、無理に申し込まないといけないわけではないですが、事前の説明も踏まえ、基本的にはつみたてNISAの利用を推奨したいので一緒に申し込んでおくといいと思います。

とりあえず口座開設だけ、という人は「今は申し込まない」を選択して先に進んでください。

さらに進むと、住信SBIネット銀行の口座開設を一緒にするかどうかも聞かれます。こちらも任意ですが、同グループのネット銀行であり、使い勝手もいい上に、証券口座との連動性が高いので作っておいて損はないと思います。

④iDecoの資料請求

続きの部分でiDeCoの資料請求が必要か聞かれますが、これはお好みで選択してください。またポイントサービスの申し込みについても聞かれるので任意で選択します。普段使っているポイントサービスがあればそちらを選択しておけば問題ないかと思います。これらの入力が終わったら「次へ」を押して進みます。

⑤規約の確認

情報の入力が終わると、『規約』の確認画面に移動します。申込サービスの数に応じて書面が電子データで用意されているので、書面をタップして開き、確認したら下の同意欄にチェックをいれます。

確認するファイル数は申込サービス数によって変わります。すべて確認したら「同意する」ボタンをタップして進みます。

⑥入力内容の確認

これまで入力した内容に間違いがないか確認します。住所などが違っていると後が大変なので、ここでよく確認しておきましょう。入力内容に間違いがなければ「口座開設方法の選択」ボタンをタップします。

⑦口座開設方法の選択

「ネットで口座開設」、「郵送で口座開設」のどちらかを選び、「申し込む」ボタンをタップします。基本的にはネットだけで手続きが完結する上に早く口座開設が完了する「ネットで口座開設」がおすすめです。時間と手間がかかってもいいからここからは紙でやりとりを進めたほうが安心という方は郵送を選んでもいいかもしれません。

申し込み完了画面に移ると、口座番号やユーザーネーム、初期のログインパスワードなどが表示されます。これはこの後で必要になる情報なのでスクリーンショットを取るかあるいは紙にメモするなどして必ず控えておくようにしましょう。控えたら、『保存しました』にチェックを入れ『次へ』で進行します。

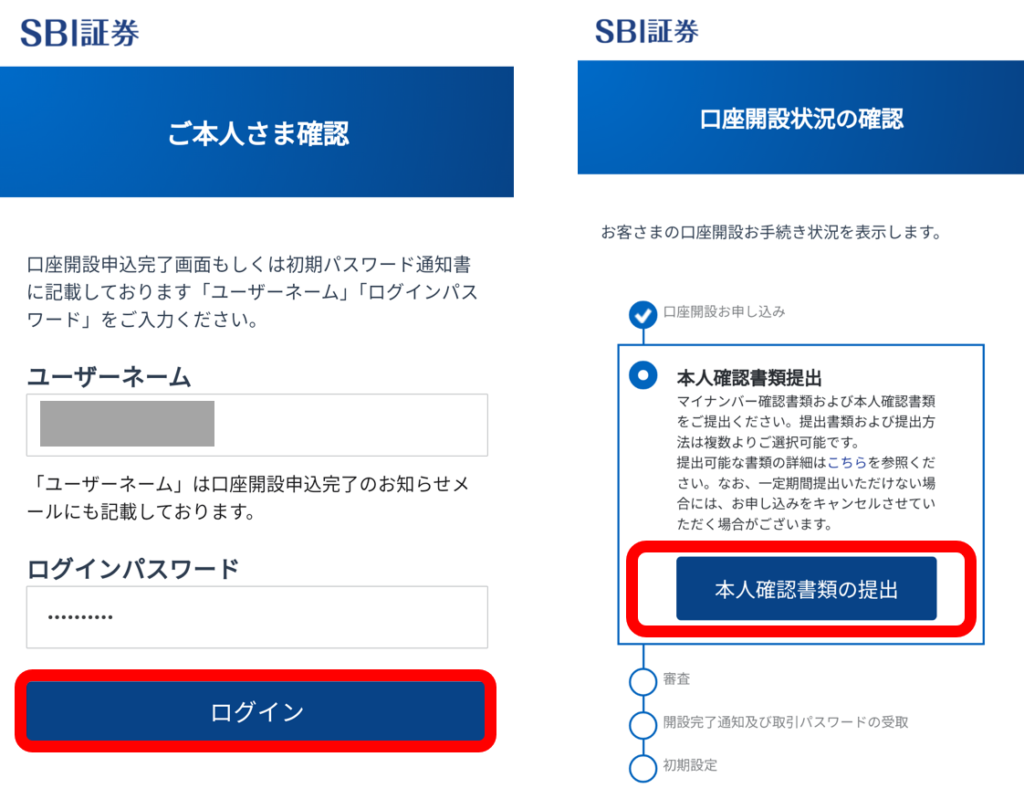

⑧本人確認

続いて、本人確認書類を提出していく必要があります。この際、ログイン画面が出てきた場合はさきほどの『ユーザネーム』と『ログインパスワード』を入力し、『ログイン』ボタンをタップして進みます。『口座開設状況の確認』画面へ移動したら『本人確認書類の提出』をタップして進みます。

⑨本人確認書類の提出方法の選択

本人確認のための提出書類・提出方法の選択画面に移動します。「マイナンバーカード」があれば本人確認書類も兼ねているので1枚のみの提出でOKですが、「通知カード」などの場合は、運転免許証などのほかの本人確認書類の追加提出が必要です。

次に、確認書類などの提出方法を選びます。手元に書類があれば、「スマホカメラで撮影して提出」を選ぶとスムーズです。次は口座開設完了通知の受取方法を選びます。

こちらは「メールで受け取り…」がおすすめです。最後に本人の確認方法を選びます。特段理由がなければ『自分の顔を撮影』が簡単です。すべてを選んだら「次へ」ボタンをタップしてください。すると各種の撮影が始まりますので案内に従って操作していけばOKです。

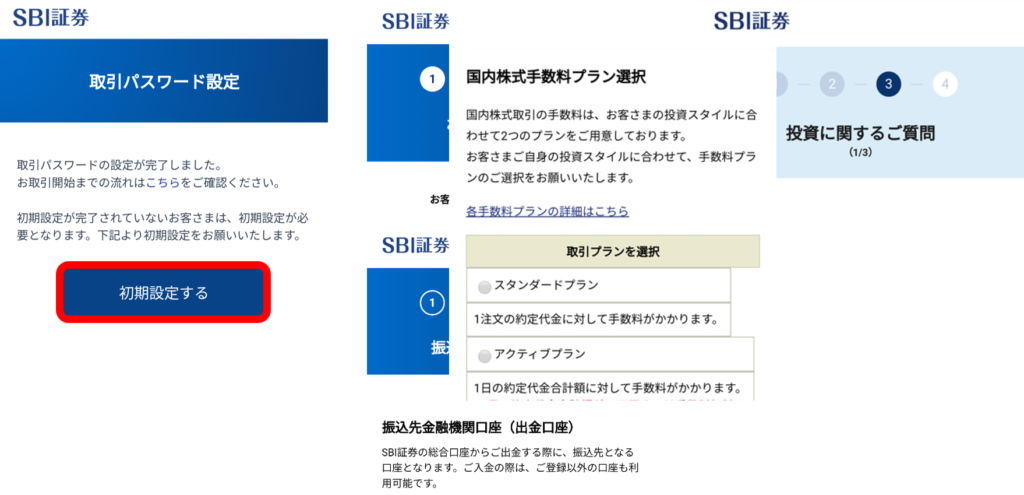

⑨取引パスワード設定

これで申し込みと必要書類の提出は終わり、先方による審査に入っていきます。口座開設の作業としてはここで一段落で、後は実際に使用するにあたっての設定になります。審査が終わるとメール等で連絡がきますので、再度ログインして口座開設状況を確認。そうすると「取引パスワード設定」を求められます。画面の案内通りに本人確認情報を入力し画面を進め、メールアドレスに送られた認証コードを入力の上、取引パスワードを設定します。今後の取引に使うパスワードなので、忘れないようにしてください。

⑩初期設定

取引パスワードの設定が終わるとそのまま初期設定へ進むことができます。取引を始めるには初期設定が必要になるので、これをタップして入力画面に進みます。基本的には画面に沿ってご自身の基本情報を入力します。インサイダー取引などの規制のため職業などを少し詳しく聞かれますが、正直に記入すれば問題ありません。あとは口座からお金を出金するときの振込先金融機関の登録と最後にアンケート的な内容を記入していきます。この際、『投資に関するご質問』という項目の最初に国内株式手数料プランという選択が出てきます。投資スタイルに合わせて2種類のプランから選択できますが、1日に何度も売買するような場合でなければ少額取引の手数料が無料になる『アクティブプラン』を選ぶのがいいかと思います。このプランは後から変更することもできるので特に心配する必要はないです。

これにてSBI証券の口座開設は完了です!

すでにSBI証券の口座を持っていてつみたてNISA口座を作っていない方は、SBI証券のウェブページ等から申し込むことができます。口座開設が終わり、証券口座が利用できるようになったらウェブページあるいはアプリからつみたてNISAの積立設定を行います。購入したい銘柄を選び、積立金額の設定や支払い方法などを入力して設定すれば、あとは自動的にシステムが定例で注文・買付を行ってくれるという仕組みになっています。支払いはクレジットカードで行うこともでき、ここでクレカのポイントを得ることもできます。ここまで設定を行えば、つみたてNISAを始まっていきます。